Thanh toán nhờ thu là một trong những phương thức thanh toán được vận dụng khá nhiều trong thanh toán hàng hóa giữa các doanh nghiệp xuất nhập khẩu. Thanh toán kèm chứng từ là một phương thức nằm trong thanh toán nhờ thu. Vậy thanh toán nhờ thu kèm chứng từ và phương thức D/P trong nhờ thu kèm chứng từ là gì và có ý nghĩa như thế nào? Có tiện ích như thế nào với nhà xuất khẩu và nhà nhập khẩu. Quy trình làm thanh toán ra sao? Bạn có thể tham khảo nội dung này qua bài viết chi tiết dưới đây.

I. Nhờ thu kèm chứng từ là gì?

1. Khái niệm

Là phương thức thanh toán, trong đó chứng từ gửi đi nhờ thu gồm:

- Chứng từ thương mại cùng chứng từ tài chính, hoặc

- Chỉ chứng từ thương mại (không có chứng từ tài chính).

NHTH chỉ trao bộ chứng từ cho Người trả tiền khi người này đã trả tiền, chấp nhận trả tiền hoặc thực hiện các điều kiện khác quy định trong Lệnh nhờ thu.

2. Các hình thức Nhờ thu kèm chứng từ:

D/P: Documents against Payment: Phương thức thanh trả tiền giao chứng từ

D/A: Documents against Acceptance: Phương thức chấp nhận thanh toán trao chứng từ

D/P X days sight (D/P kỳ hạn):Phương thức thanh toán theo kì hạn thỏa thuận trong hợp đồng

D/OT (D/TC): Documents against Other Terms and Conditions: Chấp nhận các điều kiện và điều khoản khác trao chứng từ

Sau đây chúng ta cùng đi tìm hiểu phương thức thanh toán trả tiền giao chứng từ D/P

II. D/P là gì? Qui trình thanh toán D/P

1. Khái niệm: Là điều kiện thanh toán trả tiền ngay khi chứng từ được xuất trình (payable at sight). NHTH chỉ trao chứng từ thương mại khi nhà NK thanh toán nhờ thu.

- Đối với điều kiện D/P, trong lệnh nhờ thu phải có chỉ thị “Release Documents against Payment”.

2. Các bên tham gia trong thanh toán D/P

Người uỷ nhiệm thu (Principal): là người xuất khẩu, người hưởng lợi. Là người yêu cầu ngân hàng phục vụ mình thu hộ tiền.

Người trả tiền (Drawee): là người mà Nhờ thu được xuất trình để thanh toán hay chấp nhận thanh toán. Người trả tiền trong ngoại thương là người nhập khẩu.

Ngân hàng nhờ thu – Remitting Bank (hay còn gọi là ngân hàng nhận uỷ nhiệm thu): là ngân hàng phục vụ người xuất khẩu.

Ngân hàng thu hộ (Collecting Bank): là ngân hàng phục vụ người nhập khẩu. Thông thường, đây là ngân hàng đại lý hay chi nhánh của ngân hàng nhờ thu có trụ sở ở nước Người trả tiền.

Ngân hàng xuất trình (presenting Bank)

+ Nếu người trả tiền có quan hệ tài khoản với ngân hàng thu hộ (NHTH), thì NHTH sẽ xuất trình Nhờ thu trực tiếp cho người trả tiền, trong trường hợp này thì NHTH đồng thời là ngân hàng xuất trình (NHXT).

+ Nếu người trả tiền không có quan hệ tài khoản với NHTH, thì có thể chuyển nhờ thu cho một ngân hàng khác có quan hệ tài khoản với Người trả tiền để xuất trình. Trong trường hợp này, ngân hàng phục vụ Người trả tiền trở thành NHXT, và chịu trách nhiệm trực tiếp với NHTH.

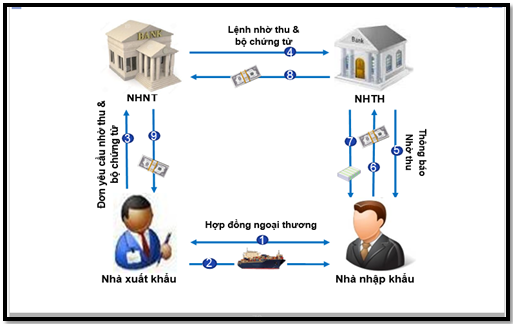

3. Qui trình của thanh toán D/P

Bước 1: Hai bên kí kết hợp đồng ngoại thương, trong đó điều khoản thanh toán ghi rõ phương thức là D/P

Bước 2: Nhà xuất khẩu gửi hàng hóa cho nhà nhập khẩu

Bước 3: Nhà xuất khẩu lập đơn yêu cầu nhờ thu gửi cùng bộ chứng từ ( bao gồm chứng từ thương mại và chứng từ tài chính (nếu có) tới NHNT

Bước 4: NHNT lập lệnh nhờ thu và gửi cùng bộ chứng từ tới NHTH

Bước 5: NHTH thông báo lệnh nhờ thu và xuất trình bộ chứng từ cho nhà NK.

Bước 6: Nhà XK chấp nhận lệnh nhờ thu bằng cách thanh toán ngay cho NHTH

Bước 7: NHTH trao bộ chứng từ thương mại cho nhà NK

Bước 8: NHTH chuyển tiền nhờ thu cho nhà XK.

IV. Rủi ro của phương thức D/P

+ Với người NK:

Rủi ro trong thanh toán D/P xảy ra chủ yếu đối với nhà nhập khẩu vì không được kiểm tra tình trạng của hàng hóa và kiểm tra bộ chứng từ trong khi hàng hóa đã được chuyển giao đến cảng nhập khẩu.

+ Với người XK: Nhìn chung phương thức này khá an toàn và đảm bảo quyền lợi tối đa của nhà xuất khẩu. Tuy nhiên, đó chỉ là trong trường hợp nhà xuất khẩu tuân thủ gửi bộ chứng từ trong thời hạn hiệu lực của D/P. Nhà NK có thể kéo dài việc trả tiền bằng cách chưa nhận chứng từ hàng hóa, không thanh toán khi giá cả trên thị trường biến động, điều này khiến cho người bán gặp rủi ro trong tiêu thụ hàng hóa.

V. Hình thức thanh toán D/P kì hạn

D/P X days sight là qui tắc nhờ thu, trong đó lệnh nhờ thu qui định trong khoảng thời gian X ngày kể từ ngày bộ chứng từ xuất trình, nhà Nk trả tiền để đổi lấy bộ chứng từ. Điều kiện trao đổi chứng từ như vậy, vẫn thuộc điều khoản D/P, nhưng nhà nhập khẩu trả tiền ngay sau khi nhìn thấy, mà được phép trả tiền trong khoảng thời gian là X ngày sau khi nhìn thấy bộ chứng từ. Các trường hợp sử dụng phương thức D/P kì hạn:

Bộ chứng từ đến trước hàng hóa, để tạo điều kiện cho nhà NK chỉ phải thanh toán khi hàng tới đích, người XK đồng ý để nhà NK trả tiền trong khoảng thời gian thích hợp là X ngày sau khi bộ chứng từ được xuất trình.

Nhà XK muốn chắc chắn bộ chứng từ được trao khi đã nhận được tiền, tuy nhiên không phải nhà NK cũng có tiền ngay để thanh toán. Do đó nhà XK cho phép một khoảng thời gian là X ngày để nhà NK tìm kiếm nguồn tài trợ.

Do nhà NK yêu thích D/P kì hạn hơn nên dó đó khi đồng ý phương thức này nhà XK có thể bán được nhiều hàng hóa hơn.

Cảm ơn bạn đọc đã quan tâm đến bài viết !